Глава 2. Оценка эффективности проектов и выбор вариантов проектных решений.

2.2. Показатели и критерии оценки экономической эффективности инвестиционных проектов

Экономическая эффективность проектов определяется на

предпроектном этапе проектирования, а при разработке проектной документации это

значение эффективности уточняется.

При проектировании железнодорожных объектов оценка

экономической эффективности строительства и реконструкции объектов

осуществляется в соответствии с федеральными «Методическими рекомендациями по

оценке эффективности инвестиционных проектов» (вторая редакция), утвержденными

Министерством экономии РФ, Министерством финансов РФ, Государственным комитетом

РФ по строительной, архитектурной и жилищной политике, № ВК 477 от 21.06.1999

г. (1), и отраслевыми «Методическими рекомендациями по оценке инвестиционных

проектов на железнодорожном транспорте, утвержденными МПС РФ, № В-1024 у от

31.08.1998 г. (2).

Экономическая эффективность инвестиционных проектов

оценивается с помощью показателей общей и сравнительной эффективности

инвестиций. Показатели общей эффективности позволяют оценить экономическую

эффективность инвестиций по конкретному проекту при учете всех затрат и

результатов. Показатели сравнительной эффективности используются для выбора

наиболее экономически рационального решения из числа анализируемых вариантов.

При определении показателей сравнительной эффективности учитываются только

изменяющиеся по рассматриваемым вариантам части затрат и результатов, что

позволяет уменьшить трудозатраты оптимизации решения.

В качестве результатов реализации инвестиционных проектов на

железнодорожном транспорте могут выступать доходы (выручка) от основной

деятельности (грузовых и пассажирских перевозок, перевозок багажа и почты,

погрузо-разгрузочных работ, подсобно-вспомогательной деятельности), от реализации

материальных ценностей в результате замены и ликвидации основных фондов, от

нереализационных операций (арендная плата от сдачи имущества в аренду, долевое

участие в совместном предприятии и т.д.)

Затраты при оценке эффективности проектов в железнодорожном

строительстве включают в себя инвестиционные вложения и текущие расходы

(эксплуатационные затраты, налоги, погашение кредитов, выплата дивидендов и

т.д.).

Инвестиционные вложения могут осуществляться в виде денежных

средств, ценных бумаг (облигаций, акций, векселей и т.д.), движимого и

недвижимого имущества (зданий, различных сооружений и устройств, машин,

механизмов и оборудования, а также других материальных ценностей), прав

пользования землей и другими природными ресурсами, интеллектуальных ценностей

(запатентованных изобретений, закрепленных авторскими правами открытий,

ноу-хау).

В условиях рынка для инвестора значительно расширяются

источники средств. Принято классифицировать источники инвестирования на:

а) собственные (амортизация,

прибыль и выплаты страховых компаний в виде возмещения за ущерб);

б) привлеченные (средства от

продажи акций; ассигнования из федерального, регионального и местных бюджетов,

фондов поддержки предпринимательства, иностранные инвестиции в виде уставного

капитала совместных предприятий, благотворительные взносы и др.);

в) заемные (кредиты банков,

облигационные займы, кредиты страховых и пенсионных фондов, кредиты иностранных

инвесторов и прочие).

Эксплуатационные расходы (текущие издержки) при расчете

показателей экономической эффективности инвестиционных проектов определяются

двумя способами: непосредственным расчетом и по расчетным ставкам на

измерители.

В соответствии с принятой калькуляцией себестоимости в

состав расходов при непосредственных расчетах эксплуатационных затрат на

железных дорогах включаются:

- фонд

оплаты труда с учетом налога на этот фонд;

- стоимость

электроэнергии, дизельного топлива, воды, тепла;

- стоимость

сырья и материалов;

- амортизационные

отчисления;

- стоимость

ремонтных фондов;

- прочие

(плата за выбросы в атмосферу, сбросы в водоемы, затраты на организацию

вахтового способа эксплуатации объектов, охрана перевозимых грузов, сооружений

и устройств).

При определении эксплуатационных расходов по расчетным

ставкам используются две системы измерителей: калькуляционная и проектная.

В составе затрат могут учитываться текущие расходы, не

включаемые в себестоимость услуг и продукции. Например, расходы по содержанию

непроизводственной сферы, расходы по внереализационным операциям и т.д.

Для оценки общей экономической эффективности инвестиционных

проектов используются следующие показатели:

- чистый

дисконтированный доход (ЧДД);

- индекс

доходности (ИД);

- внутренняя

норма доходности (ВНД);

- срок

окупаемости инвестиций (То).

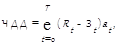

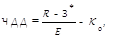

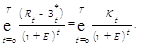

Чистый дисконтированный доход (ЧДД) представляет собой сумму

разностей результатов и затрат за расчетный период, приведенных к одному

(обычно начальному) году:

(2.1) (2.1)

где Rt — результат,

достигнутый в t-м году;

Зt — затраты (текущие расходы и

инвестиционные вложения в t-м году);

аt — коэффициент дисконтирования (коэффициент

приведения разновременных результатов и затрат);

Т — расчетный период

(горизонт расчета) в годах.

Коэффициент дисконтирования при постоянной ставке дисконта Е:

аt =

1/(1 + Е)t.

Обоснование использования коэффициента дисконтирования для

приведения разновременных результатов и затрат приведено в [3].

Чистый дисконтированный доход имеет также другие названия:

интегральный эффект, чистый приведенный эффект, Net Present Value (NPV).

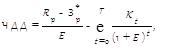

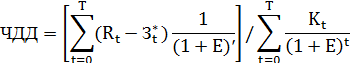

Если инвестиционные вложения

многоэтапные, а характер изменения во времени разности экономических

результатов и текущих расходов имеет линейный рост, то зависимость (2.2)

преобразуется в следующий вид:

(2.3) (2.3)

где Rр — результат, достигаемый в расчетный tp =

1/E год;

— текущие расходы в tp =

1/E год. — текущие расходы в tp =

1/E год.

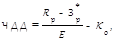

При одноэтапных капиталовложениях и линейном изменении во

времени результатов и текущих расходов формула (2.3) имеет вид:

(2.4) (2.4)

где К0 —

размеры первоначальных инвестиций.

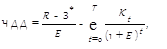

При постоянных во времени результатах и текущих расходах

зависимость (2.3) приобретает вид:

(2.5) (2.5)

а зависимость (2.4)

(2.6) (2.6)

где R — годовые результаты;

З* — годовые текущие расходы.

Если ЧДД > 0, то инвестиционный проект считается

экономически эффективным. Чем больше значение ЧДД, тем эффективнее проект.

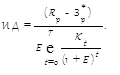

Индекс доходности (ИД) рассчитывается по зависимости

Индекс доходности называют также индексом рентабельности

инвестиций, индексом прибыльности, Profitability Index (PI).

В

случае многоэтапных инвестиционных вложений и линейном характере изменения во

времени результатов и текущих расходов формула (2.7) приобретает вид

(2.8) (2.8)

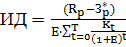

Если капитальные вложения одноразовые и результаты, а также

текущие расходы имеют линейный характер роста во времени, то зависимость (2.8)

имеет вид

(2.9) (2.9)

При постоянных во времени результатах и текущих расходах

формула (2.8) имеет вид:

а зависимость (2.9) а зависимость (2.9)  (2.10) (2.10)

Инвестиционный проект считается экономически эффективным при

ИД > 1. В противном случае (когда ИД < 1) проект неэффективен.

Внутренняя норма доходности (ВНД) представляет собой ставку

дисконта (Евн), при

которой величина приведенных эксплуатационных эффектов равна приведенным

инвестиционным вложениям.

Величина Евн (ВНД)

находится путем решения уравнения

Внутренняя норма доходности имеет также другие названия:

внутренняя норма прибыли, норма возврата инвестиций, норма рентабельности

инвестиций, Intern al of Return (IRR).

Внутренняя норма доходности (ВНД) при одноэтапных вложениях

инвестиций и постоянных во времени результатах и текущих расходов равна:

(2.11) (2.11)

Расчетная величина внутренней

нормы доходности (ВНД) сравнивается с требуемой инвестором нормой прибыли на

вкладываемый капитал. В случае, когда расчетная величина ВНД равна или больше

требуемой инвестором нормы дохода на капитал, инвестиционный проект признается

экономически эффективным. В противном случае проект неэффективен.

Срок окупаемости инвестиций (T0 представляет собой временной

период от начала реализации проекта до момента, когда чистый дисконтированный

доход (ЧДД) становится неотрицательным. Срок окупаемости инвестиций, который

также называют сроком возмещения или возврата инвестиций, Payback period (РР),

определяется из равенства:

Срок окупаемости инвестиций (Т0) может быть найден графоаналитическим методом. Для

этого по оси абсцисс откладываются годы эксплуатации объекта, по оси ординат —

суммированный до анализируемого года дисконтированный эффект (рис 2.1).

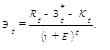

Дисконтированный эффект инвестиционных вложений (Эt) в t-м году, равен:

Год, в который пересечет линию абсцисс кривая суммируемого

дисконтированного эффекта, соответствует сроку окупаемости инвестиций (Тo).

Пример. Стоимость сооружения объекта 200 млн руб.

Инвестиции одноэтапные. Экономические результаты от эксплуатации объекта (Rt) и текущие

издержки показаны в табл. 2.1. Ставка дисконта принята Е = 0,3.

Результаты расчета дисконтированного эффекта Эt по годам эксплуатации и

суммарное значение эффекта во времени также приведены в табл. 2.1. На рис. 2.1

видно, что срок окупаемости инвестиций в сооружении анализируемого объекта

находится между четырьмя и пятью годами. Срок окупаемости То принимается 4,5 года.

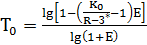

Если разность экономических результатов и текущих затрат не

меняется во времени, то срок окупаемости можно найти по формуле:

(2.12) (2.12)

Таблица 2.1

Дисконтированный эффект от

эксплуатационной деятельности

|

Годы эксплуатации

объекта

|

Rt, млн руб.

|

Зt,

млн руб.

|

Kt, млн руб.

|

at = 1/(1 + Е)t

при Е

= 0,3

|

Эt

= Rt

– Зt

– Kt,

млн руб.

|

tαt

млн руб.

|

|

0

|

150

|

100

|

200

|

1,00

|

–150,0

|

–150,0

|

|

1

|

180

|

120

|

|

0,77

|

46,2

|

–103,8

|

|

2

|

190

|

130

|

|

0,59

|

35,4

|

–68,4

|

|

3

|

200

|

140

|

|

0,46

|

27,6

|

–40,8

|

|

4

|

210

|

140

|

|

0,35

|

24,5

|

–16,3

|

|

5

|

220

|

140

|

|

0,27

|

21,6

|

5,3

|

При сроках окупаемости инвестиций То < 3 зависимость (2.10) может

быть упрощена. В этом случае

(2.13) (2.13)

Полученный срок окупаемости инвестиций (То) сравнивается с приемлемым для

инвестора сроком возврата вложений (Тв). Если То <

Тв, то инвестиционный

проект признается экономически эффективным. В противном случае (То > Тв) проект неэффективен.

Для оценки сравнительной экономической эффективности

проектных решений могут использоваться следующие показатели:

-

сравнительный интегральный эффект (Эи);

-

приведенные строительно-эксплуатационные расходы (Эпр);

-

срок окупаемости дополнительных инвестиций (Тр).

Сравнительный интегральный эффект (Эи) отличается от чистого дисконтированного дохода

(ЧДД) тем, что не учитывает не изменяющиеся по вариантам составляющие.

Сравнительный интегральный эффект рассчитывается по

вариантам инвестиционного проекта по формулам (3.1)—(3.6) с учетом только

изменяющихся по вариантам составляющих результатов и затрат.

Экономически эффективный вариант соответствует максимуму

сравнительного интегрального эффекта.

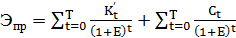

Приведенные строительно-эксплуатационные расходы (Эпр) используются как показатель

сравнения вариантов, имеющих одинаковые результаты:

(2.14) (2.14)

где  — различающиеся по вариантам части

инвестиционных вложений в t-м году; — различающиеся по вариантам части

инвестиционных вложений в t-м году;

Сt —

различающиеся по вариантам части текущих расходов в t-м году.

При изменении текущих затрат

во времени по прямолинейному закону и одноэтапных инвестициях зависимость

(2.11) приобретает вид [4]:

где Ср — текущие расходы в t-й год

(tр = 1/E).

При постоянных текущих расходах и одноэтапных инвестициях

формула (2.11) имеет вид:

где С

— годовые текущие расходы.

Наиболее экономически

эффективным считается тот вариант, который имеет минимальное значение

приведенных строительно-эксплуатационных расходов.

Срок окупаемости дополнительных инвестиций (Тр) соответствует временному периоду,

за который дополнительные инвестиционные затраты в более капиталоемкий вариант

окупаются за счет прироста экономического эффекта, обусловленного реализацией

инвестиционного проекта.

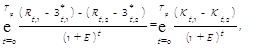

Срок окупаемости дополнительных инвестиций (Тр) определяется из равенства:

где Rt,1, Rt,2 — результаты t-го года по

первому и второму вариантам инвестиционного проекта;

, , — текущие затраты в t-м году в первом и втором вариантах

инвестиционного проекта; — текущие затраты в t-м году в первом и втором вариантах

инвестиционного проекта;

Kt,1, Kt,2 — капитальные вложения на t-м году в

первом и втором вариантах проекта.

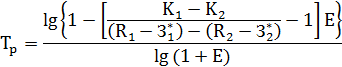

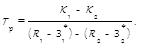

При постоянных во времени результатах и затратах, а также

одноэтапных вложениях срок окупаемости дополнительных инвестиций

где K1, К2 — инвестиционные вложения в первом и втором варианте

проекта;

R1, R2 — годовые результаты по вариантам;

, , — годовые текущие затраты по вариантам. — годовые текущие затраты по вариантам.

При небольших сроках окупаемости (больше трех лет)

Получаемое значение Tp сравнивается с приемлемой для инвестора величиной Тв. При Tp < Тв принимается более капиталоемкий

вариант.

Как показатели общей, так и сравнительной экономической

эффективности могут иметь форму показателей общественной, бюджетной и

коммерческой эффективности.

Приведенные выше формулы по определению показателей

экономической эффективности инвестиционных проектов могут иметь различное

содержание в зависимости от источников финансирования (государственные, частные

и государственно-частные) и от формы показателей эффективности (общественная,

бюджетная, коммерческая).

|