2. ОСОБЕННОСТИ ФОРМИРОВАНИЯ СТРАТЕГИИ РАЗВИТИЯ РЕГИОНАЛЬНОГО СТРОИТЕЛЬНОГО КОМПЛЕКСА

2.6. Оценка эффективности реализации стратегии развития регионального строительного комплекса

Повышение

эффективности деятельности СК, как и управление комплексом, осуществляется на

трех уровнях: управленческом, корпоративном и на уровне предприятия.

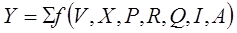

Эффективность,

получаемая СК в результате своей деятельности, зависит от многих составляющих и

определяется согласно целевой функции

, Y®→max, , Y®→max,

где V – вариант развития

комплекса;

Х – внешние и внутренние факторы воздействия,

влияющие на формирование системы стратегического управления;

P – накопленный потенциал предприятий комплекса;

R – ресурсы, необходимые для осуществления

инвестиционно-строительной деятельности;

Q –

объем продукции, производимой СК, тыс. руб.;

I – привлеченные инвестиции;

А – ситуация внешней среды, в которой действуют

предприятия СК.

Оценить,

насколько успешно реализованы мероприятия инвестиционной стратегии на верхнем

уровне, помогает расчет показателей региональной эффективности и

выявление путей по ее увеличению.

К

показателям отраслевой и региональной эффективности отдельного проекта

относятся:

без

дисконтирования:

- чистый

доход;

- срок

окупаемости;

- индекс

доходности затрат;

- финансовая

реализуемость проектов инвестиционной стратегии;

- потребность

в дополнительном финансировании;

с дисконтированием:

- общая

накопленная величина дисконтированных доходов;

- чистый

дисконтированный доход,

- коэффициент

эффективности инвестиции,

- срок

окупаемости с учетом дисконтирования,

- индекс

прибыльности,

- индекс

доходности инвестиций,

- потребность

в дополнительном финансировании с учетом дисконтирования.

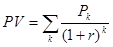

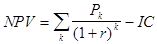

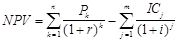

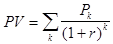

Общая

накопленная величина дисконтированных доходов (PV) и чистый дисконтированный доход (NPV) соответственно

рассчитываются по формулам

; (2.29) ; (2.29)

, (2.30) , (2.30)

где

r – ставка дисконтирования;

IC

– объем инвестиций в проект;

k

– год, на который рассчитывается

NPV.

При

прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений

как производственного, так и непроизводственного характера, которые могут быть

ассоциированы с данным проектом. Так, если по окончании периода реализации

проекта планируется поступление средств в виде ликвидационной стоимости

оборудования или высвобождения части оборотных средств, они должны быть учтены

как доходы соответствующих периодов.

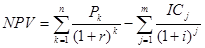

Если

проект предполагает не разовую инвестицию, а последовательное инвестирование

финансовых ресурсов в течение m лет, то формула для расчета NPV

модифицируется следующим образом:

, (2.31) , (2.31)

где

i — прогнозируемый средний уровень инфляции.

Под

индексом доходности инвестиции (IRR) понимают значение

коэффициента дисконтирования, при котором NPV проекта равен нулю:

IRR

= r, при котором NPV = f(r) = 0. (2.32)

Значение

IRR показывает максимально допустимый относительный уровень расходов,

которые могут быть ассоциированы с данным проектом. Например, если проект

полностью финансируется за счет ссуды коммерческого банка, то значение IRR

показывает верхнюю границу допустимого уровня банковской процентной ставки,

превышение которого делает проект убыточным.

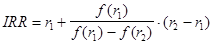

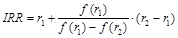

Для

определения величины IRR применяется метод последовательных итераций с

использованием табулированных значений дисконтирующих множителей. Для этого с

помощью таблиц выбираются два значения коэффициента дисконтирования r1<r2

таким образом, чтобы в интервале (r1,r2)

функция NPV=f(r) меняла свое значение с "+" на

"–" или с "–" на "+". Далее применяют формулу

, (2.33) , (2.33)

где r1 — значение

табулированного коэффициента дисконтирования, при котором f(r1)>0

(f(r1)<0);

r2 — значение

табулированного коэффициента дисконтирования, при котором f(r2)<0

(f(r2)>0).

Точность

вычислений обратно пропорциональна длине интервала (r1, r2),

а наилучшая аппроксимация с использованием табулированных значений достигается

в случае, когда длина интервала минимальна (равна 1%), т.е. r1

и r2 – ближайшие друг к другу значения коэффициента

дисконтирования, удовлетворяющие условиям (в случае изменения знака функции с

"+" на "–"):

r1

— значение табулированного коэффициента дисконтирования, минимизирующее

положительное значение показателя NPV, т.е. f(r1)=minr{f(r)>0};

r2

— значение табулированного коэффициента дисконтирования, максимизирующее

отрицательное значение показателя NPV, т.е. f(r2)=maxr{f(r)<0}.

Путем

взаимной замены коэффициентов r1 и r2

аналогичные условия выписываются для ситуации, когда функция меняет знак с "–"

на "+".

Алгоритм

расчета срока окупаемости (PP) зависит от равномерности

распределения прогнозируемых доходов от инвестиции. Если доход распределен по

годам равномерно, то срок окупаемости рассчитывается делением единовременных

затрат на величину годового дохода, обусловленного ими. При получении дробного

числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль

распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом

числа лет, в течение которых инвестиция будет погашена кумулятивным доходом.

Общая формула расчета показателя PP имеет вид:

PP=n,

при котором . (2.34) . (2.34)

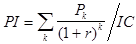

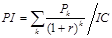

Индекс

прибыльности (PI)

рассчитывается по формуле

. (2.35) . (2.35)

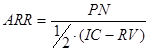

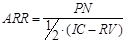

Коэффициент

эффективности инвестиции (ARR)

рассчитывается делением среднегодовой прибыли PN на среднюю величину

инвестиции (коэффициент берется в процентах). Средняя величина инвестиции

находится делением исходной суммы капитальных вложений на два, если

предполагается, что по истечении срока реализации анализируемого проекта все

капитальные затраты будут списаны; если допускается наличие остаточной или

ликвидационной стоимости (RV), то ее оценка должна быть исключена.

. (2.36) . (2.36)

Данный

показатель сравнивается с коэффициентом рентабельности авансированного

капитала, рассчитываемого делением общей чистой прибыли предприятия на общую

сумму средств, авансированных в его деятельность (итог среднего баланса-нетто).

Для

расчета показателей региональной эффективности используется методика

накопленного эффекта за расчетный период использования инвестиционного проекта

(cash-flow). Эта методика

заключается в следующем:

1.

Рассчитывается денежный поток

от операционной деятельности по годам использования инвестиционного проекта.

2.

Рассчитывается сальдо

инвестиционной деятельности как алгебраическая сумма притоков и оттоков

денежных средств, обусловленных реализацией инвестиционного проекта.

3.

Рассчитывается база

налогообложения и налоговых вычетов по каждому сроку использования инвестиционного

проекта.

4.

Рассчитывается размер

ежегодного взноса в счет погашения кредита.

5.

Рассчитывается суммарное сальдо

денежного потока по инвестиционной и операционной деятельности по каждому году

использования инвестиционного проекта.

6.

Рассчитывается сальдо

накопленного денежного потока от операционной и инвестиционной деятельности с

нарастающим итогом, начиная с «нулевого года», когда были произведены

инвестиционные затраты, и кончая последним годом использования инвестиционного

проекта.

7.

Рассчитывается накопленный

эффект за весь срок использования инвестиционного проекта.

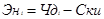

, (2.37) , (2.37)

где Энi –

суммарный эффект от операционной и инвестиционной деятельности по каждому

конкретному году использования инвестиционного проекта, руб.

, (2.38) , (2.38)

здесь дi

– чистый доход от операционной деятельности за i-й

год использования инвестиционного проекта, включающий сумму чистой прибыли и

амортизации, руб.;

Ски – сальдо притоков и оттоков по каждому

году инвестиционной деятельности предприятия, руб.

Суммарный

эффект от операционной и инвестиционной деятельности, или чистый доход от

реализации инвестиционного проекта, включает сумму чистой прибыли и амортизации

за вычетом инвестиционных затрат. Чистая прибыль при этом рассчитывается как

разность между прибылью от операционной деятельности и величиной налогов,

уплачиваемых из прибыли в бюджет.

Количество

инвестиций на 1 руб. готовой продукции

Кинв =IC/V, руб. (2.39)

Вышеперечисленные

показатели используют для оценки эффективности одного проекта, т.е. эффективности

уровня предприятия.

Для

корпоративного уровня эффективность определяется как суммарная эффективность

реализации всех проектов в рамках инвестиционной стратегии для объединения

строительных предприятий.

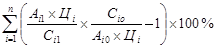

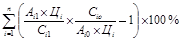

Кроме

того, для оценки эффективности инвестиционной стратегии на корпоративном уровне

используют показатель – темп прироста эффективности производства Эприроста. Кроме

того, для оценки эффективности инвестиционной стратегии на корпоративном уровне

используют показатель – темп прироста эффективности производства Эприроста.

Эприроста=  ,

%, (2.40) ,

%, (2.40)

где

Цi – цена единицы строительного объема;

Аi1 –

объем производства строительного предприятия после осуществления

инвестиционного процесса;

Ai0

– объем производства строительного предприятия до осуществления инвестиционного

процесса;

Сio, Ci1

– себестоимость продукции предприятия строительного комплекса соответственно до

и после реализации инвестиционного проекта;

N – количество предприятий, входящих в строительный комплекс;

, ,

– коэффициенты эффективности

производства отдельного вида продукции одного предприятия СК соответственно

после и до реализации одного инвестиционного мероприятия. По сути дела эти

коэффициенты отражают рентабельность производства отдельного вида продукции. – коэффициенты эффективности

производства отдельного вида продукции одного предприятия СК соответственно

после и до реализации одного инвестиционного мероприятия. По сути дела эти

коэффициенты отражают рентабельность производства отдельного вида продукции.

Вернемся

к показателям эффективности для уровня управления.

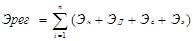

Суммарный

экономический эффект для региона

равен сумме показателей региональной эффективности каждого инвестиционного

проекта, реализованного в рамках стратегии развития.

Эreg=  , (2.41) , (2.41)

где Эreg – суммарный

экономический эффект для региона, руб.;

Эрегi – региональная эффективность i-го

инвестиционного проекта, руб.;

n – число инвестиционных проектов, реализуемых в

регионе а рамках инвестиционной стратегии.

Показатели

региональной эффективности отражают эффективность мероприятий инвестиционной

стратегии с точки зрения соответствующего региона с учетом влияния реализации

планируемых инвестиционных проектов на деятельность предприятий региона,

социальную и экологическую обстановку в регионе, доходы и расходы регионального

бюджета.

Расчет

базовых показателей региональной эффективности предполагает учет экстерналий

– экономических и внеэкономических последствий, возникающих во внешней сфере

при производстве товаров, но не отраженных или отраженных не полностью в их

рыночных ценах, а также общественных благ – некоторых работ,

продуктов или услуг, потребление которых одним субъектом не препятствует их

потреблению другими.

При расчете оценочных показателей региональной

эффективности денежные поступления от операционной деятельности рассчитываются

исходя из объема продаж и себестоимости продукции. Дополнительно в денежных

потоках от операционной деятельности учитываются внешние эффекты, например,

увеличение или уменьшение доходов сторонних организаций и населения,

обусловленное последствиями реализации проекта. К внешним эффектам относятся

экстерналии и общественные блага.

Дополнительный

эффект Эд, получаемый в смежных отраслях, а также социальные Эс

и экологические Ээ эффекты учитываются только в рамках региона.

Стоимостная

оценка производимой продукции и потребляемых ресурсов осуществляется с учетом

региональных особенностей.

При

расчете показателей отраслевой эффективности рекомендуется учитывать, что

предприятия, участвующие в реализации инвестиционных проектов, могут входить в

состав более широких структур: отрасли или подотрасли народного хозяйства,

совокупности предприятий, образующих единые технологические цепочки, финансово-промышленные

групп, холдингов или группы предприятий.

Суммарная

региональная эффективность Эрег рассчитывается по формуле

, (2.42) , (2.42)

где

n – число инвестиционных проектов, реализуемых в

рамках инвестиционной стратегии. Для предприятий в рамках инвестиционной

стратегии эффективность от ее реализации слагается из суммы эффектов от

деятельности каждого строительного предприятия, входящего в состав СК. Оценка

эффективности реализации инвестиционной стратегии рассчитывается с помощью

следующих показателей.

Коэффициент

интенсивности строительных инвестиций,

характеризующий соотношение объемов инвестиций в нестроительную сферу и в

строительную отрасль.

Kинт=(I-Iстр)/Iстр, (2.43)

где

I –

валовой объем инвестиций в экономику региона;

Iстр – объем инвестиций в развитие СК, руб.

Коэффициент

освоения инвестиций показывает

объем строительных инвестиций на единицу прироста продукции.

Iосв=Iстр/(Vi-Vo) ,руб., (2.44)

где Iстр – объем инвестиций в строительный комплекс региона; руб.;

Vi, Vo – объем продукции предприятий строительного

комплекса соответственно после и до реализации мероприятий инвестиционной

стратегии.

Кроме

того, для оценки эффективности реализации стратегии развития используется ряд

дополнительных абсолютных показателей, таких как социальный эффект,

выражающийся в количестве вновь созданных рабочих мест, создании дополнительных

койко-мест в больницах, ученических мест в общеобразовательных школах, мест в

клубах и домах культуры, мест в дошкольных учреждениях, посещений в смену в

поликлиниках, количестве семей, улучшивших свои жилищные условия.

Интегральный экономический эффект от реализации инвестиционной

стратегии для региона Эис.

Эис= Эипi× Qi, (2.45)

где Эис – интегральный экономический эффект от

реализации инвестиционной стратегии в регионе, руб.

Эипi – экономический эффект от реализации i-го мероприятия инвестиционной

стратегии, руб.

Qi – доля инвестиций в i-е мероприятие в общем объеме инвестиций в развитие.

Экономический

эффект для инвестора определяется

с помощью метода cash-flow и рассчитывается

в бизнес-плане инвестиционного проекта.

Таким образом, сформирована система показателей эффективности

реализации инвестиционной стратегии на разных управленческих уровнях (табл. 2.4).

Таблица 2.4

Система показателей эффективности

реализации инвестиционной стратегии на разных управленческих уровнях

|

№

п/п

|

Управлен-ческий уровень

|

Показатель

|

Обозна-чение

|

Формула

|

|

1.

|

Территори-альный уровень

|

Региональная эффективность i-го мероприятия

|

Эрег

|

|

|

Интегральный экономический эффект от реализации инвестиционной

стратегии для региона

|

Эис

|

Эис = Эипi×Qi

|

|

Суммарный

экономический эффект для региона

|

Эreg

|

Эreg =  , ,

|

|

Коэффициент

интенсивности строительных инвестиций

|

Kиси

|

Kинт=(I-Iстр)/Iстр

|

|

Коэффициент

освоения инвестиций

|

Косв

|

Косв=Iстр/(Vi-Vo)

|

|

2.

|

Корпоратив-ный уровень

|

Темп

прироста эффективности производства

|

Эприроста

|

Эприроста=

|

|

3.

|

Уровень предприятия

|

Чистый накопленный эффект от реализации проекта (чистый

дисконтированный доход)

|

NPV

|

|

|

Общая накопленная величина дисконтированных доходов

|

PV

|

|

|

Индекс доходности инвестиций

|

IRR

|

|

|

Срок окупаемости инвестиций

|

РР

|

PP=n, при котором  . .

|

|

Кол-во инвестиций на 1 руб. готовой продукции

|

Кинв

|

Кинв

=IC/V

|

|

Индекс прибыльности

|

PI

|

|

|

Коэффициент эффективности инвестиций

|

ARR

|

|

Повысить

эффективность деятельности строительного предприятия как основной составляющей

строительного комплекса можно двумя способами: за счет сокращения потерь и за

счет высвобождения дополнительных резервов. Можно выделить два вида потерь:

временные и затратные.

Основные способы сокращения временных потерь

путем реализации инвестиционной стратегии с использованием инструмента

инвестиционной политики

Рассмотрим основные

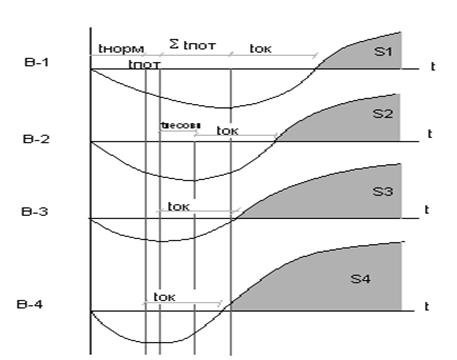

варианты развития предприятия (рис. 2.12):

1. Вариант В-1, «неэффективное развитие». В

этом варианте период строительства будет состоять из нормативного времени

строительства, заложенного в бизнес-проекте, tнорм, времени потерь, тоже учтенного в

бизнес-проекте, tпот,

и суммарных потерь времени Stпот,

которые получаются исходя из условий данного варианта, т.е. кризисных условий

деятельности и несбалансированности всех факторов, влияющих на эффективность

деятельности строительной организации.

Таким образом, период

строительства будет равен:

Т=tнорм + tпот +Stпот. (2.46)

2. Вариант В-2, «малоэффективное развитие».

В этом варианте период строительства будет состоять из нормативного времени

строительства, заложенного в бизнес-проекте, tнорм, времени потерь, тоже учтенного в

бизнес-проекте, tпот,

и суммарных потерь времени Stпот,

возникающих оттого, что развитие предприятий носит локальный характер, из-за

слабого взаимодействия среды ФКВ со средой ФПВ и практически отсутствием

взаимодействия с внутренней средой предприятия, Stпот=Stнесовп.

В этом варианте период

строительства равен:

Т=tнорм + tпот+Stнесовп (2.47)

3. Вариант В-3,

«рациональное развитие». В этом

варианте период строительства будет состоять из нормативного времени

строительства, заложенного в бизнес-проекте, tнорм, и времени потерь, тоже учтенного в

бизнес-проекте, tнорм.

Т=tнорм + tпот. (2.48)

4. Вариант В-4,

«максимальное развитие». В этом

варианте период строительства равен нормативному времени строительства,

заложенному в бизнес-проекте, tнорм. Таким образом, возникают даже дополнительные

резервы времени за счет сокращения планируемых потерь tпот.

Т=tнорм. (2.49)

Как видно на рисунке,

различное время строительства в различных вариантах при равном периоде

окупаемости дает разное время наработки на эффект и, следовательно, разную

сумму выручки от реализации проекта Si.

Сумма S4 будет максимальной, S1 – минимальной.

Эффект от сокращения

временных потерь Эt возникает при сравнении S различных вариантов с S

идеального варианта S4=Smax.

Эt= Smax–Si.

S3 ® Smax.

Рис. 2.12. Жизненный цикл объекта строительства

при различных вариантах развития предприятия

Основными

способами сокращения временных потерь за счет инвестиционной политики являются

следующие:

1.

Формирование законодательного

механизма, позволяющего минимизировать время пути прохождения средств от

инвестора исполнителю проекта.

2.

Учет всех возможных потерь на

стадии бизнес-проектирования.

3.

Учет факторов прямого и

косвенного воздействия при разработке инвестиционных программ.

4.

Грамотное распределение

инвестиционных средств между отраслями. При выполнении этого условия ФКВ окажут

положительное воздействие на развитие строительной отрасли.

Основные способы сокращения затрат путем использования

инструмента инвестиционной политики

На стадии проектирования

1. Наличие развитой инфраструктуры формирования

инвестиционной политики предполагает оптимизацию процесса бизнес-планирования.

Применение отработанного механизма бизнес-планирования в условиях определенного

региона позволяет снизить время на один проект, следовательно, снизить цену

бизнес-проектирования, повысить доверие инвесторов к качеству проекта. Это даст

снижение времени на принятие решения об инвестировании (эффект DSср,

возникающий в процессе реализации проекта за счет изменения внешних условий,

например, уровня инфляции, ставок налогов и пр. по сравнению с прогнозируемыми).

2. Изучение возможных объектов финансирования в

рамках инвестиционных программ позволяет иметь максимально точную информацию об

объекте инвестирования и, следовательно, использовать более эффективные

инструменты и виды инвестиционной деятельности (эффект DSинф).

На стадии осуществления проекта

Использование

гарантийных механизмов правительства региона и государственных гарантийных

механизмов позволит:

1) вовлечь в инвестиционный процесс строительные

организации, устойчивые, но не имеющие в нужном объеме обеспечение под кредиты

(эффект DSгар);

2) привлечь к инвестиционному процессу

дополнительных инвесторов на более выгодных для исполнителя проекта условиях,

оказание дополнительных банковских услуг, кредитование по более низкой

процентной ставке (эффект DSдоп,

DSпроц).

На стадии окупаемости

Создание

целевых инвестиционных программ позволит значительно расшить и найти новые рынки

сбыта, т.е. получить эффект DSсб,

при наличии спроса, за счет выхода на максимальную мощность снизить срок

окупаемости проекта (эффект DStок).

Комплексное

воздействие основных составляющих инвестиционной политики даст интегральный

эффект от реализации инвестиционной политики Эинв.

Эинв=+DSсб

+DStок+DSпроц+DSср+DSинф.

(2.50)

Разработка и эффективное

применение новых составляющих инвестиционной политики повлечет за собой

изменение в сторону увеличения интегрального эффекта и, как следствие, окажет

положительное воздействие на весь строительный комплекс в целом. Разработка и эффективное

применение новых составляющих инвестиционной политики повлечет за собой

изменение в сторону увеличения интегрального эффекта и, как следствие, окажет

положительное воздействие на весь строительный комплекс в целом.

|